案例名称:从中交集团的设立看新设合 并及其会计处理方法的选择

专业领域/方向:财务会计

适用课程:《高级财务会计理论与实务》、《高级财务管理理论与实务》

选用课程:《高级财务会计理论与实务》

编写目的:本案例旨在引导学员进一步关注新设合并实务及其会计处理方法的选择。根据本案例资料,一方面,学员可以进一步思考同一控制下企业合并与非同一控制下企业合并的判断,新设合并与吸收合并、控股合并的区别,以及我国企业合并实务中新设合并的具体问题;另一方面,学员可以在重点掌握了权益结合法、购买法及其在企业合并中的选择应用等内容的基础上,进一步关注新起点法在新设合并中应用的可能性和合理性问题,拓宽对企业合并会计的研究思路和领域。

知 识 点:企业合并的方式、企业合并会计处理方法

关 键 词:新设合并、权益结合法、购买法、新起点法

中文摘要:2006年,中国港湾建设(集团)总公司和中国路桥(集团)总公司合并组成中国交通建设集团(中交集团),随后中交集团又发起设立了中交股份并将其推动上市。中交集团产生于央企之间的新设合并。考虑到合并会计理论与实务界对新设合并的合并方式及其会计方法的选择的关注程度相对薄弱,尚有许多问题值得研究,所以,本案例在素材选择、题目设计上都侧重于引导学员进一步关注新设合并方式及其会计处理方法的选择问题。

英文摘要:In 2006, China Harbour Engineering Company (Group) Corporation and the China Road and Bridge Corporation (Group) merged to forming the China Communications Construction Group (CCCG), followed by the cross-Group has initiated the establishment of the CCCC and promote the market. CCCG produced in the new merger between the central enterprises. Taking into account the merger accounting theory and practice circles merge mode select new merger accounting methods and the degree of concern is relatively weak, there are many issues worth studying, therefore, this case is focused on guiding students further attention to the new way of merge and its choice of accounting treatment in material selections and designing topics.

从中交集团的设立[1]看新设合并及其会计处理方法的选择

2005 年底,原中国港湾集团和中国路桥集团合并重组为中国交通建设集团有限公司(中交集团),涉及资产700 亿左右,被称作是当年资金容量最大的重组。一年后中交集团整体重组改制并独家发起设立的中交股份在香港联合交易所主办挂牌上市交易,成为中国第一家实现境外整体上市的特大型国有交通基建企业。各路媒体和很多投资者最关心的是,两家总资产几百亿的央企是如何在一年时间内完成重组合并并实现彻底的整体上市的?我们这里则把关注的焦点放在第一个环节:中交集团的设立。

一、背景简介

(一)央企改革的大势所趋

在国资委颁布的《关于推进国有资本调整和国有企业重组的指导意见》中,提出到2010 年要培育出30-50 家具有国际竞争力的大企业集团。央企成为世界级的大型企业集团是未来一大趋势。在这样一个大背景下,时任中国路桥集团的总裁、党委书记的周纪昌认为,参与合并的原交通部下属的两个企业,“文化相似,规模相近,管理思路相通,盈利情况也相差不多。上有国家重组大型国企方针,下有我们合力才能迎接世界竞争挑战的需要,合并势在必然。”

[2]

(二)新会计规范的出台

2006年2月,我国颁布实施新的企业会计准则体系。根据企业合并会计准则,对不同类型的企业合并交易(或事项)应分别采取不同的会计处理方法予以确认、计量和报告。在此以前及至今日的有关企业合并案例的研究中,人们主要的关注点是企业合并的会计处理采用权益结合法还是购买法,合并类型是同一控制下企业合并还是非同一控制下企业合并,合并方式是吸收合并还是控股合并,而鲜有关注新设合并方式、相应的会计处理方法及其后果。无论是国际会计界还是国内企业合并实务,关于新设合并的相关理论与实务,目前尚有许多问题值得关注。中交集团的出现为我们提供了一个研究新设合并相关问题的案例。

二、案例概况

(一)参与合并企业概况

原中国港湾集团和原中国路桥集团,是本案例中实现企业合并的两个参与方。合并前双方有关资料见表2-1。

表2-1 原中港集团和中国路桥集团概况

[3]

|

项 目 公司 |

中国港湾建设(集团)总公司 |

中国路桥(集团)总公司 |

|

公司前身 |

中国港湾工程公司 |

中国路桥工程总公司 |

|

成立时间 |

1980年 |

1979年 |

|

经营业务 |

水运建设、路桥建设、重工制造业、外经外贸业 |

工程承包、施工、设计、监理、咨询以及国际贸易等 |

|

施工资质 |

具有港口与航道工程、公路工程施工总承包特级资质和多项工程总承包一级资质 |

具有施工总承包资质、专业承包资质和公路工程施工总承包特级资质 |

|

2004年总资产 |

331亿 |

近40亿 |

|

2004年营业额 |

440亿 |

近180亿 |

|

2004年新签合同 |

495亿 |

|

|

国内排名 |

国内企业500强的第60名,交通百强企业第3,全国外经外贸企业营业额排名第2,04年中国进出口额最大500家企业排109位,中国出口额最大200家企业排名第92位 |

国内企业500强的第100位 |

|

国际排名 |

入选04年世界最大200家国际工程公司排名榜,自1992年连续13年入选美国《工程新闻记录》杂志评选的最大225家国际工程承包商(ENR)行列,04年排第36位 |

ENR排名第71位 |

|

技术力量 |

拥有以工程员院士为首的各类工程技术人员、管理人员17000人,拥有各类现代化大型施设备和工程船舶3800台(艘) |

|

|

控股上市公司 |

振华港机(A股600320) |

路桥建设(A股600263) |

通过表2-1可以看出,如果中国港湾集团和中国路桥集团实施合并,无疑可以减少同业竞争,实现强强联合。合并后公司凭借已有的绝对市场垄断地位和多年积累的技术和管理优势,将会得到新的大股东更多的资金、技术和政策支持。

2005年,肩负着在最短的时间内将中国港湾集团和中国路桥集团合并组建中国交通基建领域的水路两栖王牌军的使命,由双方高层人员对等参与的6人"合并筹备小组"成立了。当时他们面临的难点之一就是这一合并如何实现。

(二)“一杆进洞”的合并方案[4]

原中国港湾与中国路桥两家实力地位相当的央企集团,如何实现强强联合,就重组整合方式而言,面临两个难题:

难题1:按照法律规定,设立中交集团,之前就必须注销掉原中国路桥集团和中国港湾集团。这就无法保留住两个数十亿的品牌价值。解决办法只有一个:由中交集团成立两家子公司,分别接收原中国路桥集团和中国港湾集团的包括商标在内的无形资产。也就是说,原中国港湾与中国路桥两家集团的注销和中交集团的新设同时进行。

难题2:要想实现注销和新设同时进行,一个必要的条件是在同一天成立母公司和准备接收参与合并公司的子公司。而按照法律规定,母公司和子公司不能同一天成立。

为了避免由于注销两集团而导致巨额的品牌价值流失,筹备组以集团利益最大化为导向,精心策划并促使国家相关部委认可了一个通过“移花接木”和“暗渡陈仓”实现合并的方案:

在2005 年12 月8日,同一天成立了母公司中国交通建设集团有限公司(中交集团)、子公司中国路桥工程有限责任公司和子公司中国港湾工程有限责任公司;并在同一天由中交集团的这两家子公司分别接收"中国路桥"和"中国港湾"两个品牌。然后,按照事先的计划和人随业务走的原则,把被合并的两家集团下面的海外事业部的业务、资产以及人员并入中国路桥公司和中国港湾公司。

中交集团设立了。

(三)合并及上市进程描述

从2005年12月8日开始,至2006年12月为止,原中国港湾集团和原中国路桥集团合并组成中交集团,中交集团又发起设立中交股份并推动上市。有关合并及上市进程见表2-2

[5]。

表2-2 合并及上市过程

|

时间 |

合并及上市事项 |

信息披露 |

|

12/08/2005 |

根据国务院国资委(2005)703号《关于中国港湾建设(集团)总公司与中国路桥(集团)总公司重组的通知》,中国交通建设集团(中交集团)在国家工商行政管理总局注册成立,同时注销中国港湾建设(集团)总公司和中国路桥(集团)总公司的法人资格。中交集团是经批准新设合并而成的国有独资公司,总资产近730亿,法定代表人为周纪昌。 |

2006年3月3日公布的《上海振华港口机械(集团)股份有限公司收购报告书》;2006年3月3日公布的《路桥集团国际建设股份有限公司收购报告书》。 |

|

1/17/2006 |

根据国资委下发的《关于上海振华港口机械(集团)股份有限公司等6家上市公司国有股持股单位变更及国有股转让有关问题的批复》,中交集团继承原中港集团持有的上海振华港口机械(集团)股份有限公司31.26%的股份,同时,振华港机境外法人股(占总股本的19.07%)因继承关系由中交集团实际控制。中交集团成为振华港机的控股股东。 |

2006年3月29日公布的上海振华港口机械(集团)股份有限公司2005年度报告“四、股东变动及股东情况”部分。 |

|

1/19/2006 |

中交集团签署《路桥集团国际建设股份有限公司收购报告书》,中交集团继承原中国路桥(集团)总公司及其全资子公司持有路桥集团国际建设股份有限公司73.77%的股份,成为其股份的实际控制人。 |

2006年4月公布的路桥国际建设股份有限公司2005年度报告“十、重大事项”部分 |

|

10/08/2006 |

中国交通建设股份有限公司(简称中交股份)成立。该公司是经国务院批准,由中国交通建设集团有限公司整体重组改制并独家发起设立的股份有限公司,中交集团将其所持振华港机和路桥建设全部股权投入中交股份。 |

中国交通建设股份有限公司2006年度报告“公司信息”及“财务资料附注”部分 |

|

12/15/2006 |

中交股份在香港联合交易所主办挂牌上市交易,成为中国第一家实现境外整体上市的特大型国有交通基建企业,股票代码为HK1800。 |

中国交通建设股份有限公司2006年度报告“公司信息”部分 |

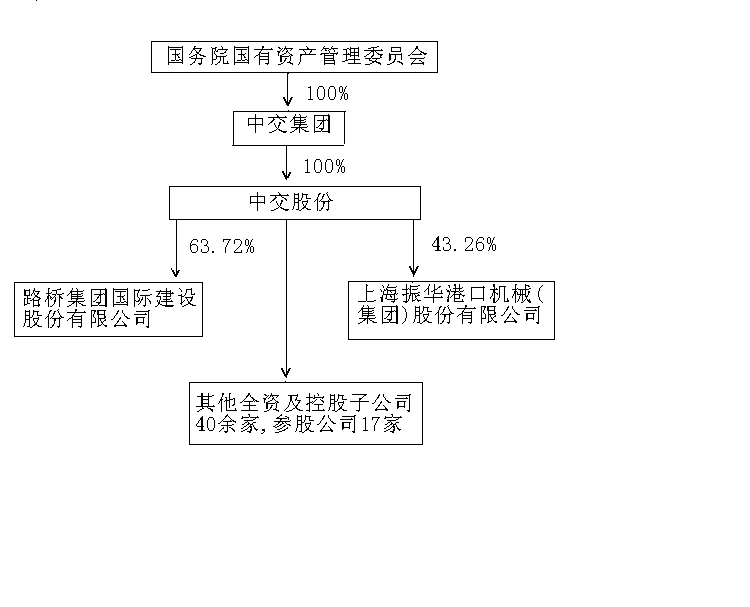

2006年10月10日,路桥集团国际建设股份有限公司收到中国交通建设集团有限公司转来的国务院国有资产监督管理委员会有关批复文件。根据文件精神,中国交通建设股份有限公司将成为公司的控股股东,将持有公司股份26007.1064万股,占总股本的63.72%(包括24919.3887万股限售股份及1087.7177万股无限售流通A股)。

根据振华港机2006年10月11日公告,中交集团将所持振华港机的股权投入拟设立的中交股份,重组完成之后,中交股份直接持有公司74562.6 万股限售流通A 股以及通过获得原中交集团所持有的子公司香港振华工程有限公司和澳门振华海湾工程公司的股权而间接持有公司58766.4 万股的将转为流通B 股的境外法人股,合计控制公司股权133329 万股,控制比例达到公司总股本的43.26%,成为其实质上的控股股东。

(四)合并后控制关系描述

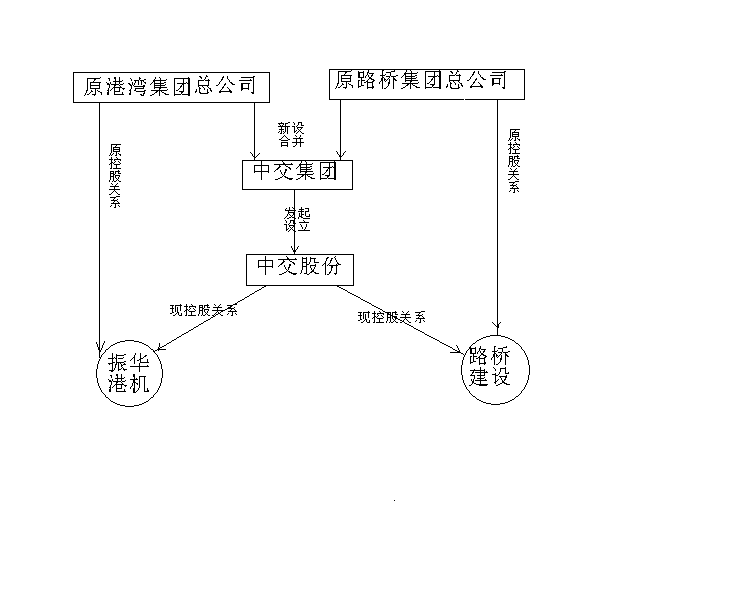

合并前、后各有关企业的关系整理如图2-1,合并后控股比例情况如图2-2。

图2-1 合并后产权及控制关系图

(截至2006年12月31日)

图2-2 合并后控股比例图

三、参考资料

本案例的关注重点在中交集团的设立上,与此相关的参考资料除了前面案例正文中提供的背景资料以外,还包括有关企业会计准则、有关公司法等法规以及相关行业资料。本案例的资料局限性主要表现在:原中港集团和原路桥集团合并日的会计数据无法获得。

如果需要进行中交股份的扩展研究,可资参考的其他有关主要资料目录可见表3-1。

表3-1 其他主要参考资料目录

|

资料序号 |

资料名称 |

1

2

3

4

5

6

7

8 |

上海振华港口机械(集团)股份有限公司收购报告书(2006年3月3日)

路桥集团国际建设股份有限公司收购报告书(2006年1月19日)

路桥集团国际建设股份有限公司收购报告书(2006年10月18日)

路桥集团国际建设股份有限公司2005年年度报告

路桥集团国际建设股份有限公司2006年年度报告

路桥集团国际建设股份有限公司2007年半年度报告(摘要)

中交股份2006年合并报表

中交股份2007年中期报告 |

四、讨论题目

从中交集团的设立,到中交股份的上市,中交集团及中交股份带给人们太多的启示,引发人们太多的思考。本案例的侧重点仅在于:结合中交集团的设立,重点思考如下问题:

1.如何判断并评价本案例的合并方式?

2.“一杆进洞”的合并方案带来哪些思考?

3.如何确定本案例实际采用的企业合并会计处理方法?

4.本案例是否可以采用新起点法进行会计处理?为什么?

[1] 本案例的素材及参考资料均来自于可公开获得的资料。

[2]见朱雪尘“周纪昌三大龙头股的背后布局”http://www.sina.com.cn 2007年08月02日 01:18

《英才》。

[3]表1的资料来源:海通证券研究所——公司研究。振华港机。

[4] 见朱雪尘“周纪昌三大龙头股的背后布局”http://www.sina.com.cn 2007年08月02日 01:18

《英才》。

[5] 表2资料分别来源于2006年3月3日《上海振华港口机械(集团)股份有限公司收购报告书》,2006年3月3日公布的《路桥集团国际建设股份有限公司收购报告书》,路桥集团国际建设股份有限公司2005年度报告,上海振华港口机械(集团)股份有限公司2005年度报告以及中国交通建设股份有限公司2006年度报告。